新着情報

News

いよいよ定額減税がスタートします!

大阪市都島区に事務所を構える、村田綜合税務会計事務所です。

いよいよ、2024年6月支給の給与から、定額による所得税額の特別控除(以下「定額減税」といいます。)が実施されます。開始目前となった今、改めて制度の概要を案内いたします。

1. 定額減税の対象者

定額減税の適用を受けることができるのは、令和6年分所得税の納税者である居住者で、令和6年分の所得税についての合計所得金額が1,805万円以下(給与収入のみであれば、2,000万円相当以下)の人です。

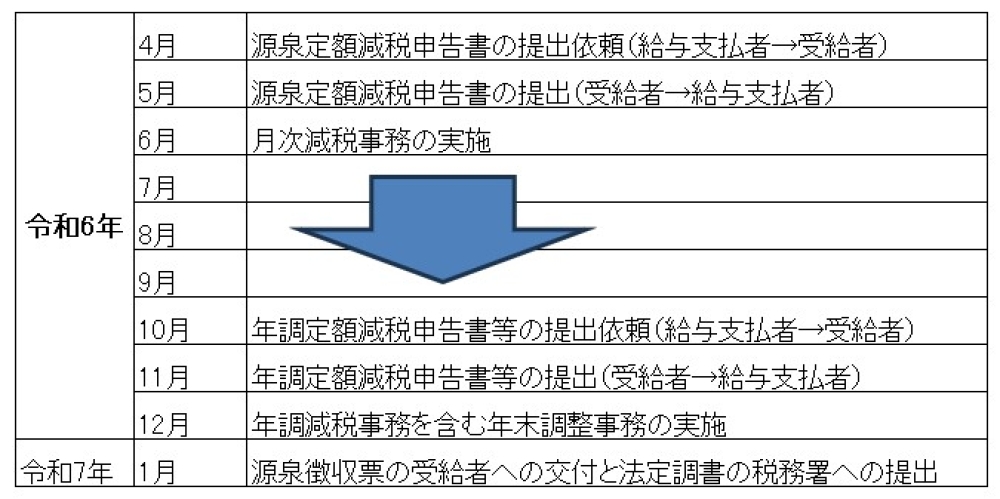

2. 定額減税の流れ

①概要

給与所得者については、その給与の支払者(源泉徴収義務者)の下で、6月以降の給与や賞与についての源泉徴収税額から月次で減税を実施(6月に減税しきれなかった場合には、翌月以降の税額から順次減税を実施します。以下「 月次減税 」といいます。)し、年末までに扶養親族等に異動があった場合には、年末調整又は確定申告で調整します。

なお、この月次減税は、給与所得者の合計所得金額に関わらず実施し、年末調整時に合計所得金額が1,805万円超になると見込まれる場合には調整します(年末調整の対象とならない者については確定申告で調整します)。

②月次減税

令和6年6月1日以後に支払う給与又は賞与のうち、支給日が早いものについて源泉徴収されるべき所得税及び復興特別所得税の相当額から、月次減税額を控除して、実際に源泉徴収する税額を算出します。控除前税額を月次減税額が超え控除しきれない場合には、その控除しきれなかった部分の金額を二回目以降の給与又は賞与の支払時に順次繰り越して控除することになります。

③年調減税

控除対象者ごとの年末調整における年調減税額の控除は、住宅借入金等特別控除後の所得税額(年調所得税額)から、その住宅借入金等特別控除後の所得税額を限度に行います。

また、年調減税額を控除した金額に102.1%を乗じて復興特別所得税を含めた年調年税額を計算し、最後に、この年調年税額と月々に源泉徴収した税額の合計額との過不足額を精算します。

3. 減税額

減税額は、次の金額の合計額です。

ただし、その合計額がその人の所得税額を超える場合には、控除される金額は、その所得税額が限度となります。

① 本人(居住者に限ります。)3万円

② 同一生計配偶者及び扶養親族(いずれも居住者に限ります。) 1人につき3万円

なお、定額減税の対象となる同一生計配偶者や扶養親族は、いずれも居住者に該当する者に限られます。

4. 「同一生計配偶者」及び「扶養親族」の定義及び判定時期

①同一生計配偶者

同一生計配偶者とは、居住者である所得者本人と生計を一にする配偶者(青色事業専従者等を除きます。)のうち、合計所得金額が48万円以下の者をいいます。

②扶養親族

扶養親族とは、居住者である所得者本人の親族(その居住者の配偶者を除きます。)、里親に委託された児童及び養護受託者に委託された老人でその居住者と生計を一にするもの(青色事業専従者等を除きます。)のうち、合計所得金額が48万円以下である者をいいます。

同一生計配偶者、扶養親族ともに、配偶者控除の対象となる控除対象配偶者や、扶養控除に対象となる控除対象扶養親族とは範囲がやや異なるため、注意が必要です。

また、居住者である同一生計配偶者及び扶養親族に該当するかどうかの判定時期は、令和6年12月31日の現況によります。ただし、納税者本人が令和6年中に死亡した場合、又は出国をする場合には、その死亡又は出国の時(その配偶者や親族がその当時既に死亡している場合は、その死亡の時)の現況によります。

以上、いよいよ2024年6月支給からスタートする定額減税について、今回は紹介させて頂きました。

村田綜合税務会計事務所では、定額減税や、それに関する源泉所得税計算全般のご相談も受け付けております。

お気軽にお問い合わせフォームからご連絡下さい。